- 學科範疇:稅務法規

- 關鍵知識:國際間課稅權分配、股利所得、直接稅額及間接稅額

一、前言:OECD對於股利所得的課稅權之立場

經濟合作暨發展組織(下稱OECD)為了消弭股利所得因為各個成員國之間的國內法上課稅規定分歧而導致的差異,在其訂定的「(國際)租稅協定範本」第10條第2項規定,當依照各國國內法律規定,支付股利的法人為居住者時,該國對於該股利所得亦有課稅權。

由前述規定可見,所得來源地國(以支付股利的被投資者之居住地作為判斷)也享有課稅權,也就是說,當A國居住者支付股利予B國居住者時,按照該條款規定,該股利所得之課稅權由A國及B國共享,無任何一國享有絕對的課稅權,而是採取「稅收分享」的立場進行規範。

OECD認為,「所得來源地國」及「受領人之住所地國(被投資人住所地之國家)」應共享股利所得的課稅權,已如前述。值得注意的是,OECD對於「所得來源地國」的判斷,是採取「債務人(被投資人)居住地主義」,即以「支付股利者的居住地」作為「股利所得來源地國」的統一判斷標準。

二、中華民國稅法的股利所得課稅制度

(一)所得來源地國的判斷:債務人(被投資人)居住地主義

我國雖僅為OECD的觀察員,惟在稅制設計上,多遵循OECD訂定的相關規範或建議,關於股利所得的課稅制度亦是。

與OECD相同,我國所得稅法對於「所得來源地國」的判斷標準,也是採取「債務人(被投資人)居住地主義」,即以股利給付者的居住地作為「股利所得來源地國」。

至於,「居住地」的判斷標準,則是進一步採取了「設立準據法主義」,以「依照何國法律設立」判斷特定公司的居住地。此一觀點,可由所得稅法第8條規定,依中華民國公司法規定設立登記成立之公司,其所分配的股利屬於我國來源所得獲得論證。例如,依照我國公司法設立的A公司,即為我國的居住者,其支付予股東的股利,即屬我國來源股利所得。

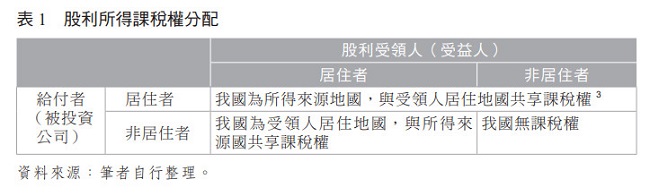

按OECD之建議,股利所得之國際間課稅權之分配,如表1所示。

(二)股利所得課稅制度

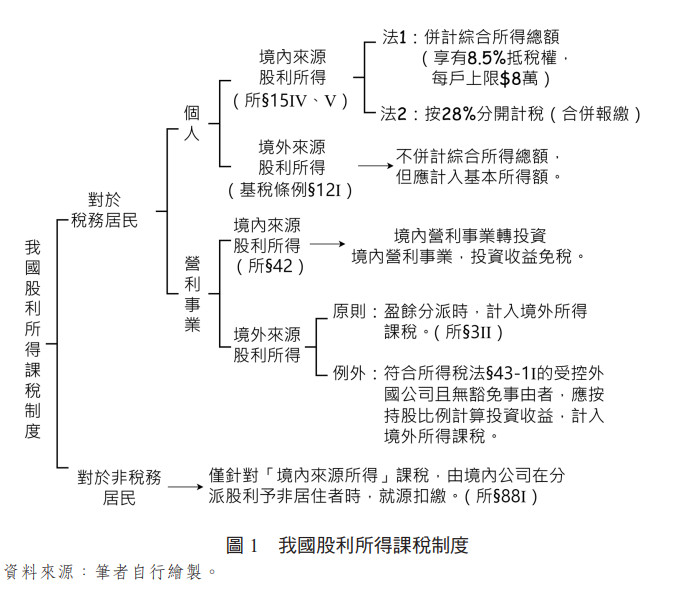

1.體系:我國對於股利所得之課稅制度,如圖1所示。

2.對於境內居住者之個人(稅務居民)的股利所得?

(1) 我國所得稅法對於個人綜合所得稅採「屬地主義」,即僅就「中華民國來源所得」課徵綜合所得稅(所 §2I),惟所得稅特別重視量能課稅原則,若僅就境內來源所得課徵所得稅,尚難依照納稅義務人經濟上真實的負擔能力衡量其租稅負擔,故以「所得基本稅額條例」加以配套,將未納入綜合所得稅課稅範圍的「海外所得」納入基本所得額的範圍,課徵基本所得稅額(基稅條例§12I )。

(2) 在兩稅合一廢除後,我國針對個人的境內來源股利所得之課稅制度亦連帶進行修正(即股利所得新制),由個人選擇按照下列方式之一擇一課稅:

① 併計綜合所得總額,並享有按照股利及盈餘合計數的8.5%計算的可抵減稅額,每一申報戶以80,000元為限(所§15IV)。

② 以股利及盈餘合計金額按照28%的稅率分開計算稅額,由納稅義務人合併報繳(所§15V)。

3.對於總機構在境內之營利事業(稅務居民)的股利所得:

(1) 我國所得稅法對於總機構在境內之營利事業採「屬人主義」,即對於其全球所得課徵營利事業所得稅。

(2) 是以,若其因轉投資境內其他營利事業而受有股利或盈餘之分配時,應屬營利事業所得稅的課稅範圍,惟考量公司組織之營利事業在分派股利所得時,將由個人股東課徵綜合所得稅,為避免重複課稅,不計入營利事業所得(所§42)。

(3) 至於,轉投資境外公司而獲配的股利,則應依規定納入營利事業所得(所§3II)。

4.對於非稅務居民(非境內居住者或於境內無固定營業場所之營利事業),均採屬地主義,僅在有中華民國來源之股利所得時,由支付者就源扣繳(所§§2II、3III、88I)。

三、深度研析:營利事業海外已納稅額之扣抵

(一)相關法規範

按照所得稅法第3條第2項規定:總機構於境內之營利事業,應就境內外之全部營利所得(全球所得)課徵營利事業所得稅。

其中,自中華民國境外取得之所得,已依所得來源國稅法規定繳納之所得稅部分,得由納稅義務人提出相關證明文件後,自其全部營利事業所得結算應納稅額中扣抵之。

(二)法律解釋

前述規定揭示了我國營利事業在「國外(海外)已納稅額」,可以扣抵我國營利事業所得稅。而在法律解釋上有兩種解釋方式:

1.直接稅額扣抵法

由我國營利事業直接負擔的外國稅額,才可扣抵我國營利事業所得稅。

2.間接稅額扣抵法

除我國營利事業直接負擔的外國稅額可以扣抵外,間接負擔的稅額亦得扣抵我國營利事業所得稅。

(三)我國稽徵實務:採直接稅額扣抵法

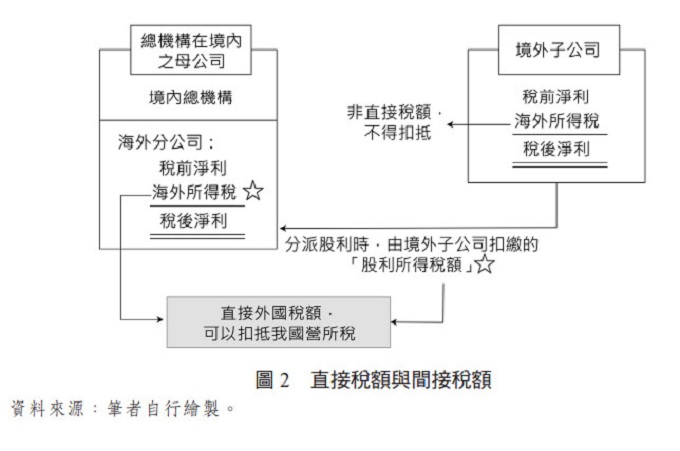

在我國稽徵實務上,基於簡化稽徵程序的考量,只承認「直接稅額扣抵法」,即「間接外國稅額」不得扣抵我國營利事業所得稅。

下一個層次的問題是,何謂「直接外國稅額」?此一問題涉及了公司組織的主體性,基於「法人實在說」,本公司雖具有獨立的法人格,但因其分公司不過是分公司之分支機構而已,故不具獨立之法人格(即分公司與本公司為同一主體);而子公司,則具備獨立的法人格,即我國營利事業(母公司)及其境外子公司,在法律上分屬於不同的主體。

植基於前述,所謂「直接外國稅額」,是指「營利事業及其分支機構(同一主體)」在國外已納稅額;而海外子公司已繳納的外國所得稅,則不得扣抵我國營利事業所得稅,僅在子公司將其盈餘分配予我國母公司時,由國外子公司就源扣繳的股利所得稅額,可以承認是由我國境內公司(母公司)直接負擔的「直接外國稅額」,而可扣抵我國營所稅。

有關直接稅額扣抵法之應用,如圖2所示。

(四)直接外國稅額可扣抵我國營所稅的金額

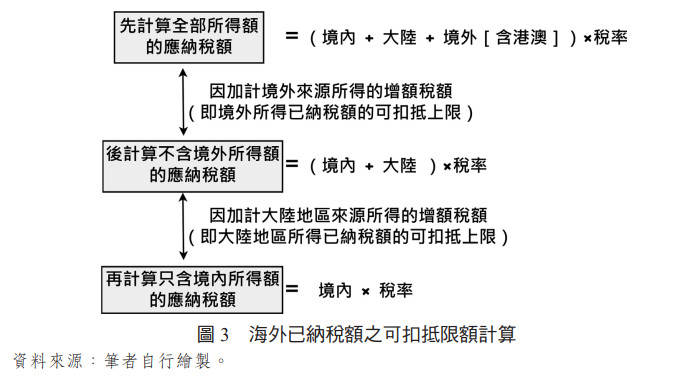

既然總機構在中華民國境內的營利事業之營所稅課徵範圍為全球所得(包含該營利事業的境外分支機構的所得,例如:境外分公司的所得),則為了避免重複課稅,應按圖3之方式計算大陸地區及境外地區已納稅額的可扣抵稅額。

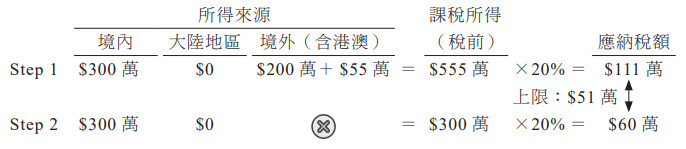

釋例1、境外所得已納稅額的可扣抵稅額

依現行所得稅法規定,阿宸公司(我國境內營利事業)110 年度之國內所得為300 萬元,其日本分公司之稅後所得 200 萬元,已納日本所得稅 55 萬元。請問阿宸公司可自應納營利事業所得稅中扣抵之國外稅額為多少元?

(A) 400,000 元 (B) 433,500 元 (C) 510,000 元 (D) 550,000 元 【107 年記帳士改編】

解析

(C)

➜ 已納稅額可扣抵限額為 $510,000 <已納稅額 $550,000

➜ 可扣抵 $510,000。

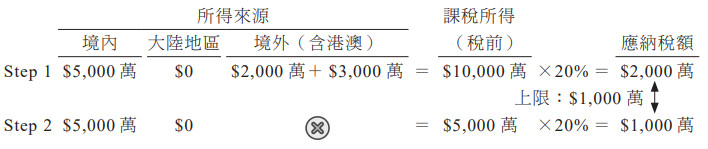

釋例2、境外所得已納稅額的可扣抵稅額

設甲公司國內總公司本年度所得額為5,000萬元,在香港分支機構當年度所得額為2,000萬元,已納當地所得稅320萬元,在美國分支機構當年度所得額為3,000萬元,已納當地所得稅350萬元,以上金額皆為新臺幣,則甲公司本年度實際應納營利事業所得稅為多少?

(A) 1,700 萬元 (B) 1,330 萬元 (C) 1,030 萬元 (D) 1,360 萬元 【103 年地特三改編】

解析

(B)

➜ 國外已納稅額 $6,700,000 <限額 $10,000,000 ➜ 可扣抵 $6,700,000

➜ 實際應納營所稅= $20,000,000 — $6,700,000 = $13,300,000

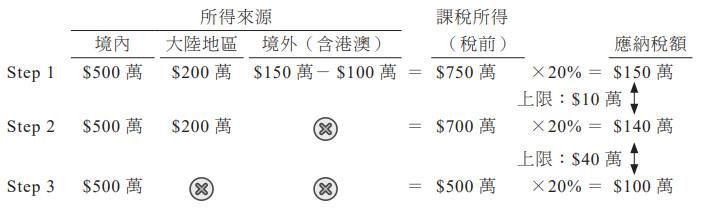

釋例3、大陸地區及境外所得已納稅額的可扣抵稅額

110年A公司之國內稅前所得為500萬元。此外,A公司獲配美國子公司B發放之股利,扣除已納股利扣繳稅40萬元後,淨額為110萬元;獲配中國子公司C發放之股利,扣除已納股利扣繳稅20萬元後,淨額為180萬元。A公司之印尼分公司D發生虧損100萬元。請問A公司結算申報之應納稅額為多少元?

(A) 80 萬元 (B) 100 萬元 (C) 116 萬元 (D) 120 萬元 【108 年地特三改編】

解析

(D)

➜ 結算申報應納稅額=$150萬-$10萬-$20萬=$120 萬