壹、OECD推動GMT

經濟合作暨發展組織(Organization for Economic Cooperation and Development, OECD)/二十國集團(G20)防止稅基侵蝕及利潤移轉(Base Erosion and Profit Shifting, BEPS)包容性架構(目前143個成員)自2019年起積極推動解決經濟數位化課稅挑戰之兩項支柱方案,其中第二支柱為全球最低稅負制(Global Minimum Tax, GMT),要求跨國企業集團於成員所在的各租稅管轄區之實質稅率應達15%,目前已獲包容性架構139個成員支持。

第二支柱的適用對象針對合併營收達7.5億歐元(約合新臺幣250億元)的企業,在臺灣約有超過百家的臺資企業達到此規模,同時外資在臺的子公司也有數百家將受到第二支柱的影響。因此,第二支柱受到臺灣政府及企業的高度關注。

貳、GMT的介紹

GMT的主要目的是希望降低各國政府訂定低稅或免稅稅制的動機,以及防止國際間進行減稅競賽(Race to the Bottom)及實行單方面有害稅收公平的措施。

第二支柱規定排除:一、跨國集團的最終母公司是退休基金或投資基金;或二、由退休基金或投資基金控制的控股工具。此外,第二支柱規定亦排除國際海運服務業。更重要的是,包容性架構成員國並非一定要採用第二支柱規定,該規定並非最低標準(minimum standard),而是一種通用方法(common approach)。

第二支柱分為兩個主要部分:第一部分為「所得涵蓋原則」(Income Inclusion Rule, IIR);第二部分為「徵稅不足之支出原則」(Tax on Base Eroding Payments Rule, UTPR)。

IIR是指,當集團個體之利潤在居住管轄區的實質稅率低於最低稅率標準時,最終母公司或控股公司居住管轄區應將此部分利潤納入最終母公司或控股公司之利潤並加以課稅。要注意的是,該原則是為補充受控外國公司(Controlled Foreign Companies, CFC)規定,而非取代CFC規定。

UTPR是IIR的補充,當有需要課徵補充稅,而IIR沒有課徵,則根據UTPR,針對具備員工人數及有形資產的集團個體,按相關比例以不允許費用抵扣或加計所得的方式課徵補充稅。各該管轄區與低稅區個體(Low-tax Constituent Entity)之間不需有連結或交易(亦即UTPR的徵稅國即使未支付任何款項予低稅區,仍可課徵低稅區的補充稅負)。

這項稅改預計將導致不同國家在不同議題上獲益或受損。理論上,大型已開發工業化國家較可能從中獲益,因為許多大型已開發國家已經課徵較高的所得稅率,並且是許多跨國企業總部的所在國,因此,若集團內有公司位於低稅率租稅管轄區,總部所在國將可以收取低於最低稅負率的補充稅負(top-up tax)。相反的,較小的租稅管轄區,例如愛爾蘭、新加坡及瑞士,可能因為第二支柱,在吸引外資上將面臨更加激烈的競爭。另外,開發中國家也可能較吃虧,因為具備較少的跨國企業總部。

有鑑於此,OECD也建議各國可以考慮採納合格國內補充稅制(Qualified Domestic Minimum Top Up Tax, QDMTT)或合格國內最低稅負制(Qualified Domestic Minimum Tax, QDMT)。此兩種稅制可以讓各國在母公司國家啟動IIR課徵補充稅之前,先將低稅區國家的補充稅課在當地國,以減少此國可能透過給予租稅優惠而造成跨國企業在當地國的有效稅率低於15%而損失的課稅權。

依照目前各國的立法進程,目前許多國家將於2024年啟動IIR,2025年啟動UTPR,包括歐盟、英國、澳洲、韓國、日本、加拿大等。另外其他國家也預計將於2025年啟動IIR,2026年啟動UTPR,目前已經公布此時程計畫的國家(地區)包括新加坡、香港、泰國等。另外,在第二支柱之外,同時將導入QDMTT的國家包括日本、香港、新加坡、泰國、澳洲、馬來西亞、加拿大、英國等。

參、面對第二支柱國際稅法變革,臺灣政府的措施與計畫

我國財政部表示,臺灣雖非OECD/G20 BEPS包容性架構成員,但應積極掌握最新國際租稅發展趨勢,依GMT(含QDMTT)制度規劃,倘若臺灣未實施該等制度,跨國企業集團之臺灣成員如因享有政府提供之許多所得稅優惠措施,致其營利事業所得稅實質稅率未達15%,其差額稅款將由其他實施該制度之國家補徵,等同臺灣將課稅權拱手讓予這些國家。

因此,檢視臺灣稅制,提供適度租稅優惠以維持營利事業實質稅率達15%,減輕臺灣跨國企業集團遵循成本應為首要任務,短期並審慎評估調增臺灣所得基本稅額條例(Alternative Minimum Tax, AMT)營利事業基本稅額徵收率自12%~15%之可行性及妥適性;中期為避免屬於臺灣減免之稅收被其他國家徵收,將規劃是否導入符合國際標準之QDMTT;長期將視各國實施情形,適時評估導入GMT。

財政部說明,前述短、中、長期規劃並未設定期程,政府將持續關注OECD後續發展及觀察國際間主要國家推動該制度之進展,並徵詢各界意見,以訂定臺灣接軌國際稅制之時程。

肆、臺灣所得基本稅額條例與GMT的差異

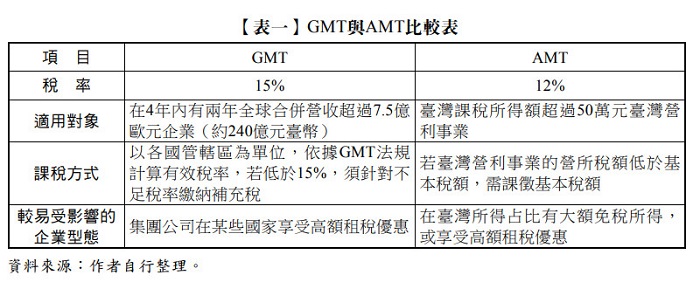

許多人會對臺灣的AMT與GMT產生混淆,筆者茲將兩者整理於【表一】進行比較說明。

由【表一】可知,AMT僅是針對臺灣的營利事業,GMT則是針對跨國企業中所有營運的企業個體,範圍顯著不同。AMT是針對臺灣營利事業所得稅低於AMT的情況課徵基本稅額條例的最低稅負,GMT則是針對各國所計算有效稅率低於15%的情況課徵補充稅。綜合上述說明,AMT是針對臺灣營利事業所得課徵的基本稅額最低稅負,GMT則是針對跨國企業所有國家若低於15%所課徵的最低稅負......(閱讀全文請參考月旦會計實務研究或月旦知識庫)

全文刊登於月旦會計實務研究,第72期:臺商與全球最低稅負制 訂閱優惠