【函令字號】財政部108年7月12日台財稅字第10804507200號令

【函令內容】

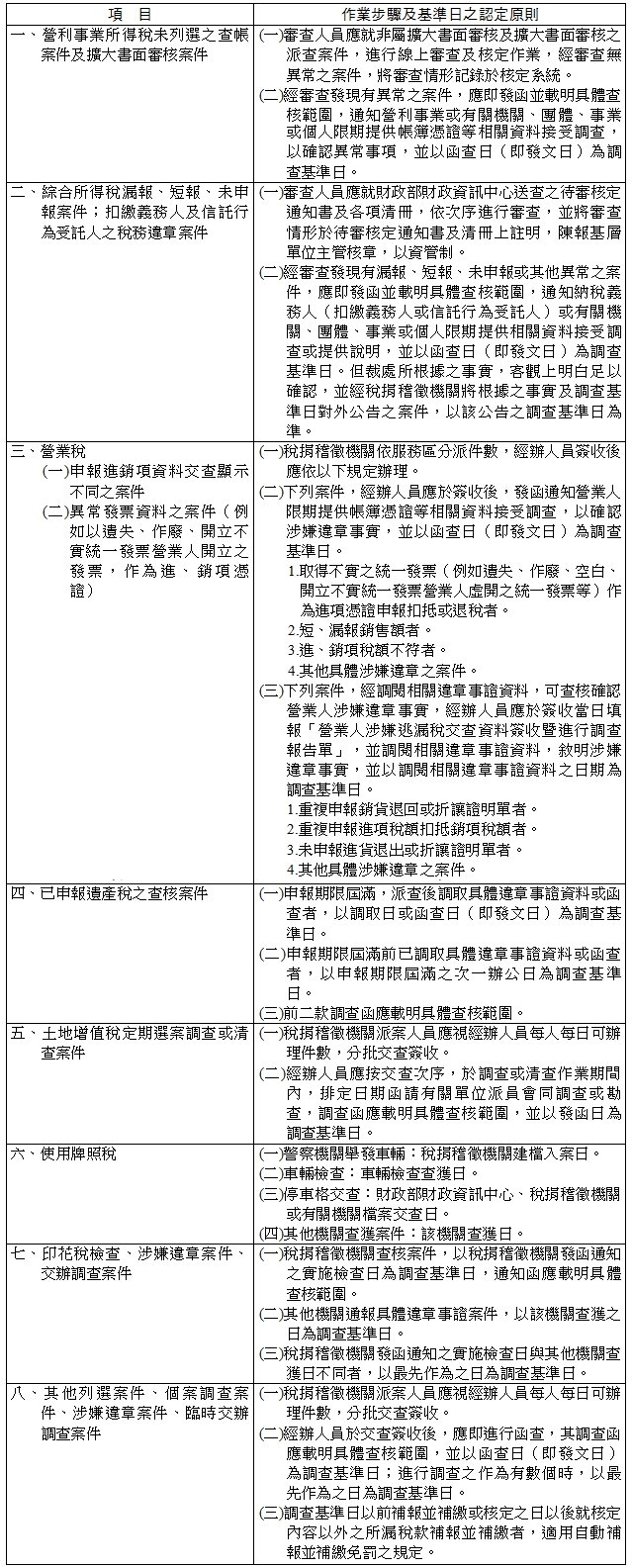

一、訂定「稅捐稽徵法第48條之1所稱進行調查之作業步驟及基準日之認定原則」如附表。

二、廢止本部103年9月25日台財稅字第10300596890號令。

函令要析

連利看著發文字號審二字第×××××號國稅局函,想著十天後到國稅局如何解釋國華銀行戶頭的資金,查我?查公司?還是客戶的關係牽扯到?問會計師,審二字即審二科,是負責綜合所得稅、遺贈稅、專業之執行業務所得及扣繳等事務。應該是綜所稅或贈與稅吧!連利一邊想著一邊點著大衛杜夫。

林稅務員透過鏡片露出第一大學碩士畢業的菁英眼神,客氣中帶著冷淡的官僚氣息,詢問各筆大額的資金進出狀況,踏出國稅局大門,回想著剛剛,除了對長子與長女各500萬贈與金額承認外,有關於公司匯入自己的戶頭金流,以向公司借款回答,匯到建設公司陳董太太名下合建投資款,多筆公司客戶零散匯入的貨款項皆以借還款或會款等理由應付,剩下的不記得了還要查。

回到公司,問會計師後續可能性,有可能只到贈與稅-本稅加罰,也有可能繼續查綜合所得稅(來自公司的金流)、營業稅及營所稅(來自客戶的金流),若繼查可能會續調公司帳冊資料,發文給相關金流對象,最差結果就是已承認的贈與稅,綜合所得稅,公司的營業稅及營所稅全部都算。連利問那現在補報公司的營業稅及營所稅來的及嗎?

一、自動補報補繳免罰之理由

稅捐稽徵法第48條之1自動補報補繳免罰的立法理由,就是激勵自新。簡單來說在有權查核機關知道之前,趕快自動補報補繳就免罰,但若已經人檢舉,或者稽徵機關或財政部指定之調查人員已進行調查了,此時納稅人再行補報補繳的動作,就來不及了,不符合免罰的規定。

二、那一個時點是進行調查的基準日

經檢舉的案件,有檢舉收文日及檢舉範圍,是客觀的事實,徵納雙方比較沒有爭議。何謂「進行調查」才是紛爭的源點,進行調查的動作應該是稽徵機關基於納稅人申報資料異常或因另有值得懷疑的原因,開始派查、調閱內部或外部相關資料的動作,當懷疑的主觀與客觀上欲調查的資料產生關連性時,已經開始所謂的調查動作了,因為這個動作的目的是為確認或釐清懷疑的點,不必然是發函日那天才開始進行調查。然而如此抽象的界定「進行調查」,現實上只是引發稽徵機關與納稅義務人適用上的困難,並拉開雙方的對立距離。從而具體化調查基準日在實務上變得非常重要。 2019年7月12日財政部以台財稅字第10804507200號令再次修正調查基準日,大部分以函查日(發文日)為主,將部分容易引發疑義的內部調查動作(派案、派查、調卷及其他調查作為)往後延至函查日(發文日)。這樣的修正讓納稅人可明確認識到那一天是調查基準日,對納稅者的權利保障是一大進步。但是有關於牽連案件的調查基準日仍待大家共同努力找出平衡點。

三、牽連案件的調查基準日

實務上紛爭最多的是調查過程中產生的「牽連案件」,例如調閱個人資金,牽扯出贈與稅,綜合所得稅,營業稅,營利事業所得稅,印花稅等常見事件。上面新修正的函令之「八、其他列選案件、個案調查案件、涉嫌違章案件、臨時交辦調查案件」,雖然把舊函令之「(二)經辦人員應於交查簽收當日進行函查、調卷、調閱相關資料或其他相同作為,並應詳予記錄以資查考,藉昭公信。」拿掉,修正為「其調查函應載明具體查核範圍,並以函查日(即發文日)為調查基準日;進行調查之作為有數個時,以最先作為之日為調查基準日。」

重點是「進行調查之作為」可以更具體一點嗎?雖然函令仍未再深入明確表態,函令修正之前的實務1見解認為,「又於『牽連案件』之情形,即經由原先檢舉或查獲之逃漏稅案件再行發現之其他逃漏稅案件,其調查基準日之認定,自應以稽徵機關或有權調查機關(如法務部調查局)因此而查獲具體違章證物之日為準。」依台財稅第31318號函意,法務部轄下的調查人員雖不是財政部指定之調查人員,但調查局是有權處理機關,「經檢舉」一語,並未限定檢舉人之身分,凡經有權處理機關主動察覺或查獲者,均屬經檢舉之案件。從而若是調查局之案件(主動調查案),查獲具體違章證物之日即等於檢舉日。

敝人認同實務上以「查獲具體違章證物之日為準」的見解方向,既然已查獲具體違章證物,表示查核者主觀心態及客觀的動作都朝該「牽連案件」漏稅的方向上調查,也就是稽徵機關已經知道了且動作了而且獲得具體的證據,過了此時若納稅義務人主張自動補報補繳免罰,則與激勵自新的立法理由不符。

值得注意的是,「牽連案件」比較有爭議的時間點是納稅人接到第一份調查公文(例如查核綜合所得稅)之後,到第二份調查公文(例如牽連到營業稅)之間,納稅人自行意識到很可能牽連到營業稅及營所稅,故立即進行自動補報補繳,就時間點動作而言,與其說納稅人主觀上有自新意識,不如說是因害怕受罰所逼,搶一個時間性,看能不能快過國稅局的查核動作之僥倖心理。從而,若國稅局不接受其補報補繳免罰,就要說明如何在納稅人補報營業稅之前,已經查獲具體的「具體違章證物」的證據。然而納稅人應該不相信也不服,國稅局明明剛剛在查綜合所得稅,怎麼可能立即已經查到營業稅了?是誰查到的?若涉及重大的稅罰,則稅捐紛爭必定如以往般繼續上演。

四、本文見解

納稅者權利保護法第12條之立法意旨,「為保障納稅者於受調查時之防禦權,避免受到調查人員恣意無限制或漫無目的之調查,爰於第1項明定稅捐稽徵機關或財政部賦稅署於進行調查前,應明確告知被調查者調查或備詢之範圍及調查之必要性。」及新修函令之內容「其調查函應載明具體查核範圍」,敝人認為應實際加以落實,於發出函查公文時,將調查的稅目、查核期間、理由明確化,而不是簡略僅表示「為稽徵需要」。要查那些稅目清清楚楚列示在公文上,若真的在發文日之前,某些稅目事項已經查獲具體的「具體違章證物」則應在公文之調查基準日上另外註記表明。反之若公文無列出的稅目,可以如平常稅務宣導函一樣,告知納稅人應自行檢視可能牽連的稅目,自行檢視有無疏漏,於文到幾日內自行申報適用自動補報補繳免罰規定。例如,國稅局初判某個人銀行戶頭進出狀況金額重大且不相關的他人進出複雜、個人(或關係人)是營利事業負責人等,查核經驗上與客觀資料上認為可能牽連綜合所得稅、營業稅及營所稅可能性較大,在發文之前先決定查核範圍與期間(如:查核稅目綜合所得稅、營業稅及營所稅,查核期間2017年及2018年),此時若納稅人自動補報補繳未列查核範圍的贈與稅,則國稅局不能主張「進行調查之作為有數個時,以最先作為之日為調查基準日。」理由是贈與稅根本未在查核範圍之內,何來進行調查呢?具體與透明化函查公文內容,其實可以減少「牽連案件」之查核基準日之灰色地帶。

查核範圍是否可能「寧可錯殺一百,不可放過一個」,台灣是法治國,稅法中之處罰是維持租稅秩序之必要手段,而不是以處罰納稅人為主要目的。依稽徵機關多年的查核經驗,應可以累積與歸納出決定查核範圍及期間的各項指標,不至於不備理由的恣意無限制或漫無目的之調查。

註釋

- 最高行政法院94年判字第1397號、財政部北區國稅局新聞稿。 返回內文

知識庫

- 黃湘婷、林志潔,逃漏稅捐處罰法制改革——實證研究之觀點,月旦財經法雜誌,201905 (44期), 2019年5月。

- 洪小東,現代財政視角下納稅人權利之保護——超越「稅」與「稅法」的視界,月旦財經法雜誌,201905 (44期),2019年5月。

- 許澤天,未申報的不作為逃漏稅捐,月旦刑事法評論,201703 (4期),2017年3月。

- 封昌宏,稅捐刑罰之法律經濟分析,月旦法學教室,200410 (24期),2004年10月。