壹、 資產傳承方式介紹

在多數華人的觀念中,都有將財富傳承給下一代的想法,包括自己的現金、不動產、投資等等,但實際上,能夠提前準備好傳承規劃的人少之又少!提前規劃好財富傳承計畫,能大大避免遺產分配不均、子女付不出遺產稅等問題。財富管理分為四大階段,分別為存富、創富、守富、傳富。首先第一階段存富,必須先有一筆資金才能開始資產規劃,並進入到第二階段創富,透過投資將現有的資金最大效益化,增加資產累積速度,第三階段守富及第四階段傳富,則是守住辛苦累積的資產並將之傳承給子孫,使他們也能享有衣食無慮的生活。俗話說:富不過三代,讓我們知道資產創造固然重要,要如何將財富傳承下去也是必須學習的課題。目前遺產稅及贈與稅率已經降為10%~20%,只要每年轉移小部分資產並逐步做好規劃,即能善用贈與免稅額將大部分的財產留給子女。

傳承方式可以分為五大招:第一招「資產移轉」,將應稅的財產,逐步轉成免稅或可扣除項目,使未來財產變遺產時可以少繳稅;第二招「資產壓縮」,透過市價與法定價值之間的差價來壓縮資產,法定價值計算標準舉例如下:土地以公告現值、房屋以評定價格、上市(櫃)股票以贈與當日收盤價格等等,利用資產轉換,將高價值的資產轉換成法定價值較低的財產來達成壓縮資產的目的;第三招「資產遞延」,若是得知生病且將不久於人世,可以考慮將資產先贈與給配偶,使資產獲得更長的規劃時間,避免成為遺產課稅。惟須注意,倘贈與後2年內死亡不但節不到贈與稅,還可能減少或喪失剩餘財產差額分配請求權的權利,而無法降低遺產總額(即下述第五招「資產分散」);第四招「資產凍結」,使用每年免稅額度贈與資產給子女後,再幫子女規劃投資基金或不動產等具有增值性商品,來凍結資產;若是以上方式都來不及傳承大部分資產給子女,或是突然遭遇變故而變成遺產時,就只剩下第五招「資產分散」,利用配偶剩餘財產差額分配請求權,至少還可以保住將近一半的資產,為了避免發生這種情況,資產傳承還是應盡早規劃為好。

貳、 現金vs.不動產贈與之稅負差異

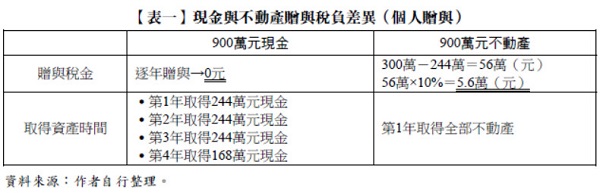

持有資產種類的不同也會造成需資產傳承時的做法不同,以900萬元市價的現金及不動產為例,當贈與900萬元現金及贈與900萬元不動產的贈與稅差異有多大呢?首先,贈與稅課稅標準是法定價值,現金及不動產在法定價值與市價之間就已經有很大的差異了,900萬元現金不論是法定價值或是市價都是900萬元,但是市價900萬元的不動產,法定價值即房屋及土地現值通常約為市價的五分之一至三分之一倍,此為資產壓縮造成的減稅效果。若是持有900萬元現金資產,計劃贈與給子女時,最好的方法便是利用每年每人244萬元免稅額 ,逐年分批贈與,即可全額免稅達成資產轉移;若是持有900萬元市價的不動產欲過戶給子女時,假設土地及房屋評定現值為300萬元,依照遺產及贈與稅法規定,超過贈與免稅額244萬元且贈與金額2,500萬元以下需課徵10%贈與稅,過戶市價900萬元不動產給子女須繳納5.6萬元[=(300萬-244萬)×10%]贈與稅稅金【表一】。

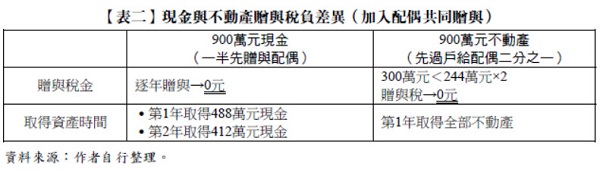

若是再加上配偶的免稅額,則等於夫妻共可以贈與給子女每年488萬元,因為夫妻間財產贈與免稅,因此可以利用贈與財產給配偶的方式,來加速資產傳承給子女的速度,進而達到贈與節稅的目的【表二】。

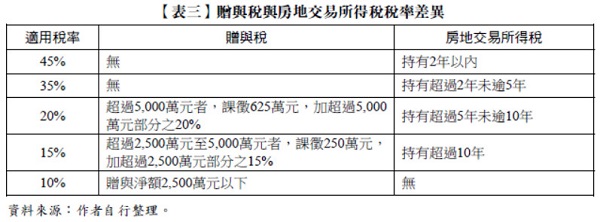

由此可知,贈與不動產比起贈與現金可以透過資產壓縮達到減稅的目的,但是需注意的是,因為資產壓縮了,所以子女取得不動產的成本大幅降低,未來進行買賣交易時,會因此需要繳納高額房地交易稅,贈與稅稅率為10%~20%,房地交易稅率最高可達45%【表三】,因此若父母規劃要將房地贈與子女,除了考量贈與稅之外,也須考慮未來子女賣房子的可能性,避免省了贈與稅,卻多房地交易所得稅。

......(閱讀全文請參考月旦財稅實務釋評或月旦知識庫)

......(閱讀全文請參考月旦財稅實務釋評或月旦知識庫)

全文刊登於月旦財稅實務釋評,第34期 訂閱優惠