背景

財政部表示,依「臺灣地區與大陸地區人民關係條例」第24條規定,納稅義務人取得大陸地區來源所得,雖大陸地區來源所得並非屬於稽徵機關所提供查詢的所得資料範圍,但仍應併同臺灣地區來源所得課徵綜合所得稅,納稅義務人應要主動誠實申報,以免受罰。

焦點短評

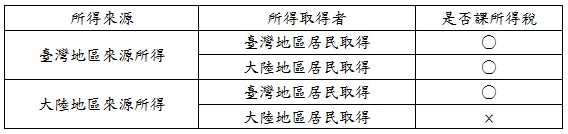

根據「臺灣地區與大陸地區人民關係條例」第24條規定,臺灣地區人民、法人、團體或其他機構有大陸地區來源所得者,應併同臺灣地區來源所得課徵所得稅。但其在大陸地區已繳納之稅額,得自應納稅額中扣抵。

此外,臺灣地區法人、團體或其他機構,經主管機關許可,經由其在第三地區投資設立之公司或是事業在大陸地區從事投資者,依據所得稅法規定列報第三地區公司或事業之投資收益時,其屬源自轉投資大陸地區公司或事業分配之投資收益部分,視為大陸地區來源所得,依規定課徵所得稅。但該部分大陸地區投資收益在大陸地區及第三地區已繳納之所得稅,得自應納稅額中扣抵。

北區國稅局舉例說明,某納稅義務人A君辦理104年度綜合所得稅結算申報時,並未申報大陸地區薪資所得40萬元,經國稅局查獲,A君需補稅並另處罰鍰。A君主張臨櫃申請104年度所得清單時,並沒有該筆大陸地區來源薪資所得,當然無從申報,因此A君不服而申請複查。

國稅局說明,民眾在綜合所得稅申報期間利用電子憑證查詢及下載的所得資料,或是臨櫃向稽徵機關查詢的所得資料,皆僅供於申報時參考依據,若民眾還有其他來源所得的所得資料,仍需依法辦理申報,因此國稅局將此複查駁回。

若是大陸地區人民有臺灣地區來源所得者,是否就其臺灣地區來源所得,課徵所得稅?根據「臺灣地區與大陸地區人民關係條例」第25條規定,大陸地區人民、法人、團體或其他機構有臺灣地區來源所得者,應就其臺灣地區來源所得,課徵所得稅。大陸地區人民於一課稅年度內在臺灣地區居留、停留合計滿183日者,應就其臺灣地區來源所得,準用臺灣地區人民適用之課稅規定,課徵綜合所得稅。大陸地區人民於一課稅年度內在臺灣地區居留、停留合計未滿183日者,及大陸地區法人、團體或其他機構在臺灣地區無固定營業場所及營業代理人者,其臺灣地區來源所得之應納稅額,應由扣繳義務人於給付時,按規定之扣繳率扣繳,免辦理結算申報。